http://www.chinapress.com.my/content_new.asp?sec=business

實質經濟(Real Economy)是指物質、精神產品和服務的生產等經濟活動,包括農業、商業、交通、通訊、服務業,甚至是人文、知識、藝術等精神產品的生產和服務。

實質經濟是人類社會賴以生存及發展的基礎。

簡單的說,只要有經過註冊的有生產服務活動的經濟組織,都可算是實質經濟。

Friday, November 28, 2008

Thursday, November 27, 2008

煤價 vs 國能

http://www.chinapress.com.my/content_new.asp?sec=business

根據國能說法,7月份電費調漲是以每公噸煤價75美元為基準,因此任何電費調整也應參考此價格水平。

國能已為09財年首季取得所需煤炭,約360萬公噸,每公噸價格平均報113.90美元(約413令吉)。

公司同時預測,09財年平均煤價不太可能低于100美元(約362令吉)。

券商估算,若煤價低于75美元,國能09至2011財年核心淨利料將激增55%到66%。

若煤價報75美元,電費每調降1%,國能核心淨利將流失6%到7%。

截至今年8月底末季,國能因營運成本高揚36.7%,以及美元和日圓升值,淨虧損高達2億8290萬令吉,全年淨利按年縮水36%至25億9400萬令吉。

Tuesday, November 25, 2008

國行降息0.25%

國行降息0.25%

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=A1&NEWS=2XRA05460Nn28BqR16421iPb2Lty5xeR

2008年11月25日

(吉隆坡24日訊)國家銀行週一作出5年來首次的降息宣佈,將隔夜政策利率(OPR)調低25個基點,同時也將法定儲備率(SRR)降低50個基點,以應對全球經濟衰退的影響。

國家銀行在今日的議息會議之後,決定將隔夜政策利率,從3.50%下調至3.25%。這行動讓市場感到稍微的意外,因為早前大部分經濟學家均預期國行短期內不會降息。

國家銀行在文告中表示,全球負面的發展已經影響到大馬的經濟情況,這可以從出口放緩,以及股市下滑的趨勢中看出。降息是一項防範措施,目的是要打造一個適當的貨幣環境。

在今年初,通貨膨脹走高之際,國家銀行採取以不變應萬變得政策,堅持不提高利率,而在這一輪,全球面對金融危機,各國央行紛紛降息,多國政府也提高開銷,刺激經濟成長,在這趨勢中,國行終於也加入了全球降息的行列。

另一方面,國行也宣佈降低法定儲備率,從4%降至3.5%,從12月1日開始生效。

法定儲備率是金融機構必須保留作為儲備的資金。降低法定儲備也表示,金融機構將有更多的資金供借貸用途。

國家銀行上一回是在2006年4月,宣佈提高利率25個基點,而後,就將隔夜利率維持在3.5%一直至今。而自2003年5月降息50個基點以來,這也是國行第一次進行降息

*****

減息0.25% 國行將啟動降息週期

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=LBZ&NEWS=2M8P0gE903IQ8jY31z7X1Lt029c45JOM

2008年11月25日 報導 - 梁志華

(吉隆坡24日訊)基於全球經濟成長前景惡化,加上股市與原產品價格大幅下跌,對大馬經濟構成威脅,國家銀行宣佈將隔夜拆息利率調降0.25%,並自1998年以來首度調降法定儲備金要求(SRR)0.5%,以穩住經濟,並加強金融體系的游資,經濟學家相信,此輪降息只是一個開始,國行接下來料將啟動一輪降息週期。

國行在今天召開的本年最後一次貨幣政策會議中,宣佈將隔夜拆息利率從之前的3.5%,降低至3.25%,調降幅度為0.25%。同時,國行也宣佈將法定儲備金要求從4%,降低至3.5%,調降幅度為0.5%。

國行在今天發表的文告中表示,自上一次會議之後,全球經濟成長前景已進一步惡化。幾個主要發達國家不僅在金融系統上面對沉重的壓力,經濟目前已經陷入衰退。

全球需求顯著放緩,加上股市與原產品價格大幅下跌,顯然已經嚴重威脅了區域經濟體的成長前景。在這樣的環境下,通脹壓力已經開始緩和下來,並預期將持續下去。

這些局勢發展無可避免對大馬經濟造成負面的影響,這可以從出口表現與股市低迷中反映出來。

法定儲備金要求98年來首次調降

聯昌證券首席經濟學家李興裕表示,從國行的文告聲明中可看出,此輪降息只是一個開始。他預期,國行將會進一步降息。

他指出,全球經濟成長前景進一步惡化,已對大馬經濟敲起警鐘。出口前景看跌,原產品價格的大跌,也對我國經濟造成衝擊。

為了確保大馬經不會陷入嚴重衰退的局面,國行採取積極的防範措施,同時,調降隔夜拆息利率與法定儲備金要求。

值得注意的是,國行自1998年以來,就不曾調降法定儲備金要求。這輪降低法定儲備金要求,旨在為金融體系注入資金,鼓勵銀行繼續放貸。他估計,法定儲備金要求調降0.5%,可以為金融體繫帶來25億至27億令吉的資金,讓商業活動繼續運行。

Monday, November 24, 2008

分享集: 美国又有两家银行倒闭!

2008/11/24

●冯时能 股票研究人

http://www.nanyang.com/index.php?ch=9&pg=33&ac=904672

“美国又有两家银行倒闭”。这是一则新闻的标题。 这个怵目惊心的标题给读者的印象必然是:美国 经济完了。

在一般人的印象中,银行是最稳定的,如今连银行都倒了,还有什么不会倒的?

银行是靠公众人士的存款赚钱的。

全世界银行的资本适当比例(Capital adequacy)大同小异,都是8%。 这表示,银行拥有1令吉的资金(包括股本和储备金),才可以接受12令吉的存款和借出12令吉。 没有公众人士的存款,光靠本身的资金,根本无法赚钱。

如果银行不稳定,谁还敢将钱存放在银行? 如今美国银行接二连三倒闭,难怪一般人有“美国完了”的感觉。 这种感觉,形成错误的印象。

这错误的印象,源自对美国银行认识不够。马来西亚只有9家本地银行,即使1家倒闭了,后果已不堪设想。 美国今年到目前为止,已有19家银行倒闭,情况之糟,可想而知。

实际上,在美国,倒闭了19家银行,根本是芝麻小事,不值得大惊小怪,也不足以反映美国经济实况。

请看以下数字:

在2007年底时:

美国商业银行总数:7283家。

资产1亿美元以下的有:3065家。

资产1亿至10亿元的有:3705家。

资产10亿元以上的有:513家。

在过去5年中,美国小银行的数目不断的减少。

在2003年时,美国有7,769家银行,到2007年时,只剩7282家,减少了487家,平均每年减少近100家,或是每3天就减少一家。

而减少的都是小银行,中大银行的数目实际上有增无减。

例如在2007年中,资产1亿元以下的银行就减少了180家,但资产1亿至10亿元的银行却增加了43家,10亿元以上的银行增加了19家。

这表示小银行不断的被中大银行拼呑了。

银行倒闭社会冲击微

就以本文开始时所提到的“又两家银行倒闭”中所提到的两家银行,其中一家存款为37亿元,总资产为51亿元;另一家更小,存款只有4亿5千万元,总资产只有5亿6千万元,属蚊型银行。

这两家银行都被别的银行收购了,存户的存款完好无损,所以,对社会的冲击微乎其微。

美国小银行减少,是司空见惯的事,不是大新闻。

如果你以为今年美国有19家银行倒闭(其实是被拼呑),反映美国当前的经济情况,那就大错特错。

根据事实数据才可靠

我举这个例子,旨在说明一点:在解读新闻资讯时,如果知识不够的话,很容易被误导而形成错误的印象,导致错误的结论。

以错误的结论作出的投资决定,肯定也是错误的。 此之谓差之毫厘,失之千里。 惟有根据事实和数据,所达致的结论,才是可靠的。

但经济,尤其是金融业,错综复杂,又瞬息不变,要掌握事实和数据,又要加以分析,是极端困难的日子,绝大部份人都没有这种能力。

绝大部份的人,只根据不全的资讯,片面的评论,作出判断,难怪大部份判断都是错误的。

根据错误的判断,作出的投资决定,后果肯定是悲惨的。

为了减少错误,减低风险,我主张散户抓住以下五个原则:

⑴不要企图去抓时机(Timing),因为根本没有人知道何时才是最低。

⑵坚守反向策略,在所有人都悲观时(如现在),大胆买进股票。

⑶以企业的赚钱能力及资产价值,作为选股标准(目前大部份股票价值被低估)。

⑷只买五星级股票,作为长期投资。

⑸最好是买周息率(D/Y)这比银行定期存款利息高一倍的股票。

散户若能坚持以上五原则,可以做到胜多败少。

分享集: 介于产业与股票之间 产业投资信托股

2008/11/17

●冯时能 股票研究人

http://www.nanyang.com/index.php?ch=9&pg=33&ac=902380

当你驾车经过吉隆坡市区,仰望高楼大厦时,你心里是否曾经这么想:假如我拥有一座这样的大厦,收取租金,长期有稳定的收入,那是多么理想的事。

市中心的办公大楼,每座动辄以亿令吉计,有能力购买的人,毕竟少之又少。

但这不等于你与这些大楼无缘。通过购买产业投资信托股票,你其实也有机会拥有这类大楼的一部分——尽管只是微不足道的一部分。

在马来西亚股票交易所挂牌的上市公司中,就有一类叫产业投资信托股(REITS)。

由于这类股票上市的历史最短,又只有区区的13家,投机气氛不如别类股票那么热络。所以一般投资者都不大注意。

实际上,假如你留意的话,你一定会发现,这类股票的周息率(D/Y,就是股息回酬巴仙率),比大部分股票都高。

REITS就是REAL ESTATE INVESTMENT TRUSTS的缩写,中文为产业投资信托股。

历史悠久收入稳定

这类股票在外围股市有相当长的历史,也是寻求稳定收入的投资者的宠儿。

这类公司的营业模式其实很简单:它收集了投资大众的资金,以收购大宗的商业性产业,如办公大厦、购物中心、工厂、酒店等等,交由一家产业管理公司去管理,管理公司负责收租及维修建筑物,从租金中扣除管理费后,将结存的租金净额分发给投资者。

政府规定:产业投资信托公司必须将90%以上的租金,分发给信托股股东。

为了鼓励更多产业信托公司成立,当局规定,信托股的股息只需缴税10%。

产业投资信托股的概念其实很简单,收集大量的资金,以收购大宗产业供出租,把收到的租金分发给信托单位持有人。

这其实跟单位信托大同小异,只不过单位信托投资于股票,而产业信托投资于产业而已。

产业投资信托为有意投资产业的人士提供了另一条投资管道,不但更容易做到,手续也更简单。

让我们比较买屋子和买产业投资信托股的优劣点:

大马产业信托(AMFIRST)昨天公布本财务年上半年的业绩,半年每单位净利为4.268仙。

该信托宣布把盈利全部发给股东,每股派息4.268仙。

假如该信托下半年保持上半年的表现,则全年每单位净赚8.536仙,该信托曾许下诺言,在未来三年中,将全部盈利派给股东,则每单位股息为8.546仙(已扣税)。

以该信托目前80仙的股价计算,周息率为10.67%,比定期存款的利息高两倍。

假设你有计划买屋子作为投资,又假设你的投资额为50万令吉,假如你以50万令吉在八打灵购买一间双层排屋出租,每月可收到租金1千500令吉。

假如你以每股80仙,买进大马产业信托股票,50万令吉可买到RM500,000÷RM0.80=625,000股,以每股8.536仙的股息计算,你一年可以收到RM53,350的股息,平均每个月的股息收入为RM4,445令吉,比排屋租金高两倍。

不单是大马产业信托,其他产业信托股,以目前的股价买进,大部分都可以取得10%以上的周息率,其中亚天产业信托(ATRIUM),以目前65仙左右的股价计算,周息率高达13%。

目前大部份产业信托的市价,均比其每股净有形资产价值低20至30多巴仙不等。

产业信托的股息回酬比产业租金高,而风险则比股票低,可说是介于产业与股票之间的投资产品。

假如你手头有多余的资金,一方面担心股票的风险太高,另一方面又嫌定存和买屋收租回酬太低,一个折衷的办法,是购买产业投资信托股票。

回酬高于定存利息

但在买进之前,最好对全部13家产业信托股,进行研究,比较各家所拥有的产业、租户是谁、租金回酬率、负责数额,以及每单位预期可得之股息。

作个比较之后,再从中选择你最有信心的股项,买进作为长期投资,可以赚到比定存利息高两倍的回酬。

理財迷思:股市投資忌跟風(下篇)

2008年11月24日. 作者 - 黃凱順(ISI理財培訓機構)

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2cIX0PU30Wz18Kx31xwG1ax22bJ849Wc

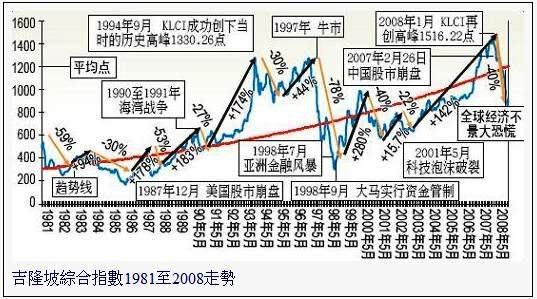

吉隆坡綜合指數1981至2008走勢

讓我們來分析一下KLCI的走勢圖,以瞭解股市的長期趨勢。在股市圖表的高低點之間,畫出一條平均錢。如圖所示,其趨勢線是個向上攀升的線條。(我們就稱之為「長期平均線」)

根據KLCI趨勢圖,此時的平均點正處於1200點左右,而現今的894點(2008年11月11日),已明顯低於這個平均點。此時,相信市場長期將上揚的長期投資者,應該可趁機入場物色適合的投資項目。

適時地入場,也可避免日後後悔的情形。除非你對大馬及全球的經濟已經絕望了,否則,相信經濟會繼續發展,股市也會回彈的投資者們,應該是時候指揮手頭上的「金」兵在股市中攻城掠地吧!

話雖如此,現今市場上的投資者卻似乎都背道而馳,每每患得患失,裹足不前,最終導致道聽途「跟」,跟隨市場上種種的消息、評論等等,跟到陷入市場迷魂陣。

於1500點隨眾入場的投資者看著股市隨後的滑落,都痛恨自己為什麼那麼急於入場。眼看股市一路越挫越低,投資者們的心情越來越糟。當股市於1200點短暫回彈至1300點時,投資人又來後悔,大歎錯失進場良機。於是,把手頭上所有可調動的資金都投入股市,以免日後後悔莫及。

然而,人算不如天算,事與願違的事實,再次折磨我們可憐的投資者。此後的股市一路走低至今年的800左右谷底,他們這時又陷入措手不及的兩難局面,買也不是,賣也不對,每天都在琢磨以找尋最佳的入場時機,沒有意識到自己的心情已被股市主宰。

待股市又回彈到900點時,他們都看傻了眼,感到天意弄人,活在自怨自艾的後悔陰影中,也不能在投資方面獲得理想的回酬。

長期投資者在這時的股市下調中,應該將別人眼中的危機化為轉機。想想看要是股市沒有下挫,我們不是失去了以相對較低廉的價格來做投資的機會嗎?

稍微懂些逆向思考的人,則會有另一番見解。他們腦中正盤算著如何從這場股市「大傾銷」中獲利。在900點以較廉宜的價格進場投資的獲利機會,肯定會比在1500點進場買貴貨獲利的機會高。若指數重新站上1500點時,那些早已佈署好的投資者,個個笑得見牙不見眼,因為他們已擁有近67%回酬。

這正好印證了股神巴菲特的名言:「當別人貪婪時,我們要恐慌,當別人恐慌時,我們要貪婪。」

明白以上的道理後,投資者還需為自己設下一個平衡點。此平衡點應以自身的投資目的作為標準。

最後,也不忘提醒投資者們,此時的股市下調,並不代表所有的股項都適合作為投資對象。投資者應先做好功課,才作出投資決定。

緊記,明智的長期投資者從不認為自己可以成功預測股市的走向,且設有明確的投資目的。

巴菲特說過:「我從來不嘗試去猜測市場的走向。」連股神也自歎不能預測股市動向,想必投資者們也應該明白到自己是人不是神的道理了吧!

Friday, November 21, 2008

Thursday, November 20, 2008

貿易順差

http://www.chinapress.com.my/content_new.asp?sec=business

一個國家在特定時間內的出口值及進口值之間的差額,稱為貿易差額(Balance of Trade)。

當出口總值大過進口總值,出現貿易盈余,稱為貿易順差(Trade Surplus);相反的,當進口總值大過于出口總值,則出現貿易赤字,稱貿易逆差(Trade Deficit)。

出口總值與進口總值相等則稱貿易平衡。

進出口貿易收支是組成國家的國際收支平衡表中經常賬項的重要部分,對國家收支影響甚重。

Monday, November 17, 2008

投資ETF,等待股市反彈

2008年11月17日

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=22Yw0VQx076L8tOA1atF1FLW18xa7PxA

全球知名調查公司Synovate,不久前公佈的一項調查,說我國已開始出現「三少」現象,今年最後一季及明年上半年的經濟展望,都因這「三少」而顯得不妙。

這「三少」指的是開銷減少;投資減少及儲存減少。致使國內出現「三少」的元兇是通貨膨脹,使得大家的荷包縮水,不得不樣樣減少。

華人,不論是生意人或是平民百姓,每每在遇到錢不夠用的時候,都喜歡「開源節流」。

在時勢旺好的時候,要開源增加收入,還不是太大的問題,但在時機歹歹時,大家都奉行「三少」,要開源還真頭痛,而可以應付難關的,看來便只有節流了。

節流不是大家喜歡的東西,尤其是企業而言,一提起節流,可能便會怨聲四起,士氣大落。

在景氣欠佳的環境裡,難道真的沒有一樣項目是可以讓我們安穩投資的嗎?

慢著。美國股神巴菲特在10月中旬提及的交易所指數基金(ETF)呢?還記得當股神提及投資者可在當前動盪不定局勢中,選擇投資ETF時,還引起世界各地理財規劃師的熱烈響應。

大家也都還似模似樣的搜索一切與ETF有關的資訊,並深入分析前景與回酬,也覺得ETF可以是在時機欠佳時開源的投資選擇。

連股神與理財規劃師都這麼說了,假如不趁這個時候,也來稍微注意及分析一下ETF的話,似乎有點跟不上時代的腳步。也更不用與人談金論股了。

當然,我們不是來湊熱鬧,也非人云亦云。只是要本著追根究底的精神,讓讀者知道多一點,以提高自己賺錢的勝算。

既然要知道多一點,那便不能不知道,到底大馬是否有ETF這玩意兒。是的,大馬股票交易所裡,的確是有ETF讓投資者買賣的,但是選擇不多,全場只有3只,而且3只都是只投資國內市場的基金。

簡單的說,ETF也是基金的一種(見資料庫),不同的是,它通常是投資在指數或指數成份股而非個股,因此,也有指數基金之稱。它的買賣就像我們買賣股票一樣,是通過公開市場交易,所以往往交易成本或費用也就比傳統的信託基金來得低。成本低就是爭取較高利潤的一個有利條件。

目前在大馬交易所上市的ETF為:大馬債券基金(ABFMY1)、大馬富時指數基金(FB30ETF)及道瓊斯大馬回教基金(MYETFDJ)。前者為債券型基金,追蹤的是債券指數,而後2者則是股票指數基金,追蹤的是大馬股票指數。

亂市中穩賺

根據理財規劃師指出,由於ETF是追蹤市場的指數來作投資,而非個別股票,因此,與傳統股票型股票基金或其他類型基金相比的話,就比較平穩。

他們表示,無法分析個股的人,ETF可以說是一個不錯的投資選擇。仔細分析ETF的特性:簡單、好操作、買賣成本低,相當適合大多數投資人的需求,特別是追求長期穩健報酬的投資人。

以交易所的3只ETF來看,基金雜費(含經理人管理費、信託費及執照費)最低的是大馬債券基金,只收0.188%,接下來是收取0.49%的道瓊斯大馬回教基金,大馬富時指數基金則收取0.60%。若加上通過公開市場買賣須支付的約0.6%佣金的話,2種費用加起來,仍比買賣傳統信託基金來得低。

致於ETF的回酬或表現,我們也可從其與大市相比,看出它的確是可以跑贏大市,不論是在升市或跌市。

比如說,大馬股市的綜合指數在過去的一個月,共跌了約15%,但大馬債券基金在過去一個月卻取得0.094%的進賬;而道瓊斯大馬回教基金及大馬富時指數基金則分別只面對11.7%及3.6%的跌幅,損失都比綜合指數來得低。

若把相比的時間拉長至1年,可以發現綜指在過去的一年跌了37%,但大馬債券基金在同時期裡,只微跌了1%;而大馬富時指數基金的跌幅也只是12%。

產品少,受冷落 ETF價格透明化買賣成本低 2008年11月17日

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=26Hg08F00JVs8i5p1i7m1z281Io57460

MYFP首要顧問翁美瑜指出,若市場上有許多ETF產品供選擇,他們必然會將這項產品推介給客戶。

不過,她也承認,這一直以來,並沒有將注意力放在大馬的ETF產品,「到目前為止,這項產品並沒有讓人有太大的驚喜。」

她指出,過去3年來,推出的ETF產品只有3項。

翁美瑜表示,她會選擇將ETF推介給客戶的原因主要有4個,包括,多元化投資,產品的價格透明度,費用,和容易進行交易。

其一,多元化。正確來說,ETF是一項開放式的基金,可以是追蹤股市,固定收入,商品及貨幣指數的基金。在大馬市場的3項ETF,分別是:

a)ABF大馬債券指數基金,投資在政府或半政府的令吉債券,回酬一般,根據有關基金的報告,平均收益是4.25%。

b)大馬富時指數(FBM30 etf),投資籃子內有30項在大馬交易所上市的公司。自推出至2008年6月30日,基金的年率化回酬是負9.7%。

c)道瓊斯大馬基金(My FTF Dow Jones Islamic Market Malaysia Titans 25),則是一項以大馬股票交易所內,25項符合回教教義的股票組成的基金。

個人而言,翁美瑜認為,ETF能夠為投資組合帶來的多元化效應,單位信託也一樣能夠辦到。

此外,她也指出,本地市場開放程度有限,也沒有追蹤岸外指數的產品。

其二,價格透明度。這方面而言,在股票交易所掛牌的ETF肯定比單位信託基金佔優勢。

投資在單位信託基金,投資者只會在交易日結束之後,基金經理才開始進行計算,然後公佈價格。

第3個推介客戶購買ETF的原因則是,交易費用。

購買股票型單位信託基金,投資者需要支付3至6%的銷售費,這是非常高的收費,一直以來都受到詬病。

而ETF則是通過股票抽佣經紀進行交易,費用最高是0.6%,一些甚至低於0.4%。此外,單位信託的管理費也相對的高,從0.75%(一般為債券基金)至2%。而ETF,雖然同樣是以股票投資為主,管理費才不過是0.5%。

至於第4個原因,則是ETF容易交易的特性。投資者可以隨自己的喜好,向任何一名股票抽佣經紀購買ETF產品。

而翁美瑜也表示期待投資者可直接下單的措施儘快實施,那麼投資者進行交易時,就可以有更多的選擇空間。

至於單位信託,目前而言,投資者只可以向掛勾代理、銀行、或理財顧問購買,而銀行及理財顧問則面對一定的限制,並不可以銷售所有的基金。

不善選股者的投資佳選 2008年11月17日

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=28Dm02EK0wRT8lci1gA018rX1mel7I76

雖然如此,國內3只ETF並沒有受到投資者的垂青,這可從平均每日慘淡的交易量看出一般。

分析員認為,這與國內投資者在很大程度上,仍喜歡自己操盤,情願選擇個股也不願意買進基金有關。

在上升的市況中,個股可以取得遠比基金為高的回酬,這是不爭的事實。

但在跌市中,個股可以跌得比指數與基金更重,也不是個謊言。

例如綜合指數在過去一年裡跌了37%,但有許多個股的股價卻跌了六七成,甚至更多。

從這個角度來看,對於本身懂得操作股票,但不善於個股操作的投資人,ETF是不錯的選擇,特別是目前市場波動大,行業輪動速度快,若散戶操作不慎,容易讓資金流於「比公積金還公積金」(指進場之後,就很難出來)。

而ETF具有自動導航、汰弱留強的特性,組成也很透明,與個股相比,較為抗跌,投資人也比較不用擔心遇上股市交易量低,而有買不到或是賣不掉的窘境。

資料檔:什麼是ETF? 2008年11月17日

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2NLp0Mj30uAx8D4B19jT1L4u16aI79DW

ETF(Exchange Traded Fund),是一種在股票交易所交易的投資工具,與股票類似,中文一般翻譯為「交易所指數基金」或「交易所交易基金」。它是近年來各地金融市場上發展比較快的基金種類。

ETF即為將指數予以證券化,由於指數是衡量市場漲跌趨勢之指標,因此所謂指數證券化,是指投資人不以傳統方式直接進行一籃子股票之投資,而是透過持有表彰指數標的股票權益的受益憑證來間接投資。

簡而言之,ETF是一種在股票交易所買賣,提供投資人參與指數表現的基金,ETF基金以持有與指數相同之股票為主,分割成眾多單價較低之投資單位,發行受益憑證。

兩種方式交易

投資者可以通過兩種方式來買賣ETF:可以在股票市市場收市之後,按照當天的基金淨值,向基金管理者購買(和普通的開放式共同基金一樣);也可以在股票市場上,直接向其他投資者那裡購買,購買的價格由雙方共同決定,這個價格往往與基金當時的淨值有一定差距(和普通的封閉式基金一樣)。

穩步發展

ETF同時具備開放式基金的申購/贖回特性和封閉式基金的交易特性,被認為是過去十幾年中最偉大的金融創新之一。到目前為止,幾乎所有ETF都是指數基金。

最早的ETF是1990年代初發行的標準普爾500指數ETF,此後,針對道瓊斯、那斯達克、羅素、威爾夏爾等指數的ETF紛紛問世。

近年來又誕生了針對特定行業、國家或地區的特殊ETF。

絕大多數ETF是股票基金,但基於固定收益證券、商品和貨幣的ETF也在發展中。

對於中小投資者來說,ETF的交易費用和管理費用都很低廉,持股組合比較穩定,風險往往比較分散,而且流動性很高,所以具備比較強的吸引力。

有人認為,ETF的穩步發展,將導致傳統的積極管理股票基金的衰落。

調整投資組合,等待復甦

2008年11月17日 - 作者 - 張國林(鑫資金投資董事經理)

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2h7f073s03Fg8dq11C1X1JoZ1QmI7vVY

全球銀行體系瀰漫著恐慌的氣息,信貸市場幾乎停止流動,拖累全球股市在10月份重挫。我們見證了全球出現恐慌性拋售,根據《彭博社》資料顯示,股票大跌導致市值在10月份蒸發了9.5兆美元。亞洲股市受創程度最為嚴重,日本在1個月內跌了23.8%、香港折損22.5%、新加坡下挫23.9%、印尼狂瀉31.4%,而大馬則挫跌15.2%。

雖然我們相信,全球各地的政府終於找出了一個可行的解決方案,但是,基金經理面對大規模基金贖回,也是導致市場非理性瘋狂拋售的導因。基金經理被迫出售投資部位,以籌資應付客戶的需求。即使他們非常清楚,資產價格已經跌至一個非常誘人的估值,他們本應該買進而不是拋售。

吸引人的估值

反映亞洲股市的摩根史丹利亞太指數,在10月27日跌至8.2倍的歷史本益比,是自《彭博社》在2000年開始追蹤該指數以來的最低水平。

即便是抗跌性強、在經濟衰退中逆流而上的公司,如中國移動通訊(China Mobile),其股價從148港元跌至50港元,目前處於68港元的水平,該股的預估本益比達11倍。

我們相信,在股價被如此低估的情況下,一些基本面強穩的公司的股價,一般上在強迫性賣壓緩和後,將出現強力的大反彈。在上一輪的97年亞洲金融危機中,香港股市在短短的2年內迅速收復失地,從谷底逆向反彈180%。

推敲股市是否已見底從來都不是一件易事。基金贖回引發進一步的強迫性拋售,可能導致股市繼續深跌。

不過,股市從10月20日的谷底回彈(如果這可以持續,同時股價激烈波動的情況緩和下來的話),可能在心理層面上可以舒緩恐慌的投資者,避免提早要求贖回,並可以吸引一些有意趁低進場的買家。巴菲特在10月17日對外公佈,他個人正在持續買入股票,也可能起著一些穩定投資者情緒的作用。在這樣的格局下,我們可能可以看到股市暫時築底。

從歷史中我們學習到,股市一般都比經濟更早復甦。當股市見底時,你可能會陸續聽到經濟方面的利空消息。

BARTON BIGGS在其著作《財富、戰爭以及智慧》中就貼切地形容這個時期為「從定義而言,熊市見底意味著悲觀情緒來到最高點。新出爐的消息不一定要是好消息,不過,不能比之前的更壞。」

換句話說,當新釋出的消息沒有比預期中的更糟糕,就是熊市見底的時候。這可能在銀行與經濟的改善明朗化之前出現。巴菲特這樣提到,「壞消息是投資者的好朋友。它讓你以較低的代價押注美國的未來。」

何謂正確的藥方?

我們相信,政府已經採取了高效率、高配合度以及高執行力的行動,包括:

1.重組銀行與為銀行存款做出擔保

2.接手敗壞資產

3.推出刺激配套方案

政府在解決全球金融危機方面,採納了正確的藥方。歷史告訴我們,這些措施在1990年代瑞典、芬蘭、挪威以及日本所爆發的房產泡沫與銀行危機中,發揮了作用。解決方案是否奏效,很大程度上取決於政府迅速的行動。在瑞典、芬蘭以及挪威的個案中,快速的行動讓危機在幾年內解除。

另一方面,日本的資產泡沫危機則展現另一番情景,行動遲滯所帶來的嚴重後果。日本政府在推動刺激方案方面姍姍來遲,核心應對政策花了更長的時間才出台,銀行重組拖到1998年才實施;拯救行動拖延導致日本陷入一輪漫長的通縮期,花了超過10年的時間才擺脫困境。

因此,政府在這輪掃除敗壞資產與銀行重組方面的行動速度尤其重要,我們認為,全球政府這次採取聯手行動非常迅速(美國已經注入1250億美元到9家銀行,並正打算再注入另外1250億美元到區域銀行體系內;同時,德國與英國已經為銀行體系分別撥注了800億歐元與500億英鎊。)我們現在開始看到政府行動所帶來的一些初步成果。其中一個指標是LIBOR的溢價開始回軟,以及銀行之間借貸慢慢恢復。

在基金大規模贖回持續的糟糕情況下,這為政府提供一個進場干預資本市場,甚至扶持股市的好時機。比方說,香港政府在98年亞洲金融危機中調動150億美元的資金,成功穩住股市。今天,我們見證了日本政府插手日圓升值,及澳州政府進場扶持澳元。

中國扮演領航角色

在各大主要經濟體之中,中國憑藉其龐大的國內市場與深厚的外匯儲備,最有望迅速復甦。

中國國家主席胡錦濤說過:「中國經濟繼續保持穩健,是對穩定全球金融與經濟發展的重要貢獻。」以及「中國通過採取伸縮性與謹慎的政策,確保成長動力得以持續。」

中國在過去2個月連續3次降息以支持經濟成長,以目前6.6%的利率水平,中國還有很大的降息空間。同樣的,中國也為產業、建築以及製造業提供津貼優惠。我們相信,中國也面對著讓人民幣繼續升值的壓力。

邏輯上,當市場穩定之後,全球投資者將發現,中國的上市公司深具魅力,因為他們非常毅切地想要搭上中國經濟成長(2009年的經濟成長預期達8%)和人民幣升值的列車。

投資策略

由於股市與股價波動激烈,我們繼續趁機調整我們的投資組合。

我們相信,一些國家與公司將會從預期中的衰退提早復原。我們將現有的一些投資部位斬倉止損,並選擇性轉向那些迅速復甦與更快受惠的國家與公司。

全球股市很可能繼續處於波動格局,股票估值將繼續在短期內,受到基金贖回所衍生的賣壓衝擊。

理財迷思:股市走勢難捉摸(上篇)

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2ZLY0UEd0b9O808s1PR31JJI1NqY77Vq

2008年11月17日 -- 作者 - 黃凱順(ISI理財培訓機構)

目前金融市場動盪不安的局面,以及全球經濟不景氣的恐慌,似乎都使廣大的投資群眾淪為驚弓之鳥,任何風吹草動都令投資者們草木皆兵。

當眾多的言論都指出市場還會做出調整,使更多的投資者對市場頓時信心缺缺,離場觀望,希望從局外人的身份理出個頭緒來。

遠的不說,太廣泛的也不談。讓我們來回顧一下吉隆坡綜合指數(KLCI)過去的走勢,看看是否能從中獲得一絲「投資靈感」。回想97金融風暴之前,我國股市交投熾熱的場面,連許多不知投資為何物的平民百姓都參與其盛,將指數推上了1300點左右的高峰。

所謂「人無千日好,花無百日紅」,當亞洲金融風暴在毫無預兆的情況下爆發時,多國都防不勝防。我國的股市更猶如吃下了腹瀉藥,一瀉千里。市場的恐慌使指數在1998年9月1日跌至262.70的低谷。

很多投資者都從這慘痛的經歷中汲取教訓,有者更發誓永不涉足股市。

然而,事實真是如此淒慘嗎?其實不然,股市在短短1年多的時間又重新站上1000點。之後的6年(2001至2006)裡,這輛股市過山車也沒有什麼大起伏,也沒有為人們帶來多大的驚喜,徘徊在600至900點之間。2007年是全球股市的豐收年,全球多個股市屢破新高,本著Malaysia Boleh精神的綜合指數也當仁不讓,勇往直前,爬上我國股市有史以來的「珠穆朗瑪峰」,創造出驕人的記錄,在2008年1月11日登上1516點的歷史新高。

風暴往往都會在風平浪靜時發生,潛伏多時的次級貸款風波終於發難,也演變到一發不可收拾的局面。連美聯儲主席柏南克也為它的「大駕光臨」傷腦筋,何況是腦袋原本就沒那麼精明的投資大眾呢?

在種種問題如通貨膨脹,經濟不景,信心不足的籠罩下,馬股也難以獨善其身。截至11月11日(星期二)閉市,指數已從年初的高峰回落至894點。叫眾多的投資者心寒,舉棋不定。有者不計虧損,將手頭上的持有投資悉數全拋。

也有人認為,這時的股市顯得非常有吸引力,大舉進軍,精心部署以執行他們的投資策略。作為一個聰明的投資者,你又該如何看待這些看似矛盾卻各自成章的市場舉動呢?

總的來說,股市是永遠都會不停波動的。回顧馬股過往的表現,我們可看到股市過去每次的反彈,都會比之前的高點來的高,所以其長期趨勢是節節向上的。

原因不難理解,你我每天的生活都得消費,衣食住行樣樣都得花錢解決,所以經濟的大輪盤還是會繼續運轉下去,縱使中間的一些阻礙如天災,戰爭也無法使它永遠停止運轉。(上篇)

Saturday, November 15, 2008

§ 政經探溫 § 中國無用「錢」之地

2008年11月15日 - 作者 - 何啟斌

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=DGF&NEWS=2IzM015V09808auG1g3s1Ne718HF5rop

正當中國領導人還在談「實體」和「虛擬經濟」的當兒,美國的金融危機已經近尾聲,歐陸的形勢已趨穩,東亞的最後大衝擊在 G7 聲言要壓日圓匯率時,整個形勢扭轉(十月尾十一月頭)。加上美國在當時也即刻和南韓、新加坡、巴西等國「換匯」高達近 2000億美元,東亞匯率因缺美元的困境,即刻鬆弦。簡言之,就算中國不再以 2000億美元來收購美國正發放的 7000億美元國債,美國的問題已經不大。

反之,出產石油的海灣多國,將會更受其他國家尊重,因為他們正為 IMF多籌幾百億美元。中國尚未有動靜。除了之前說(在天津世界經濟論壇)要買 2000億美元國債,後又否認,在這段期間,歐美各國不斷「減息注資換匯」,已經把最壞的「信貸緊縮」給解決了,現只是如何來重振經濟成長,而非再談什麼「危機」了。對於中國領導人和一些海灣產油國,這次的金融危機似乎太過迅速了,他們還在問發生什麼事時,歐美的「船」已過萬重山。

可以預見的是美國人正大力注資來重振其「實體經濟」,新總統(待任)奧巴馬,把全美頂尖金融經濟和高科技人才擺出,所謂「調適信心」。以 PAUL VOLCER、ROBERT RUBIN、GOOGLE 總裁等帶頭,還有 WARREN BUFFET 助陣,又可能委任著名的 LANRENCE SUMMERS 為財長。別忘了 LANRENCE曾是墨西哥危機、東亞危機的「創倡者」,PAUL VOLCER 是前聯儲局主席,解決過 70 到 80 年代滯脹高手。

因此,當 G20開會時,不論歐洲領導人或中國代表要大聲修改國際金融新秩序時,美國人只會口頭上同意,難有實際大動作。今天的貨幣世界還是由 「FIAT」 帶頭,包括了歐元和日圓。因此,如果中國以為手握2萬億美元儲備金可以講「老子有錢」,那將是大錯!反之,美國人已經準備了一大套理由將大力施壓,要求中國開放其人民幣,讓它更快升值。他們也將有強硬的措施來針對此要求,包括某種程度的負面行動。中國人可能面對當年(1983年)日本的情況:最後同意開放日圓。PAUL VOLCER 當時主持大局,今天他必要美國重施故計!

中國人有錢,卻無「用武」之地。其實這2萬億內至少有 4000 億兩房債券(差點報銷),4000億「熱錢」(已投入買房地產和股,正等解凍),還花了 2000億投入「中投」(CIC)虧了超過 80巴仙之多。別忘了,中國外債不少過 4200億美元,是要還的!

中國正面對樓市崩潰,股市難復還的劣局。

Wednesday, November 12, 2008

實際利率

實際利率是指剔除通貨膨脹率后,儲戶或投資者得到利息回酬的真實利率。

車貸者一般僅接觸固定利率(Fixed Rate),銀行則以淨實際利率(Net Effective Rate,簡稱NER)做為參考指標,道理同樣是減除通脹率的借貸率。

對貸款者而言,淨實際利率愈高,利潤愈豐厚,消費者則承擔更大的融資成本。

http://www.chinapress.com.my/content_new.asp?sec=business

更新: November 12, 2008 18:15

重返4%看法各異 車貸利率仍有下調空間 -- 報導︰何燕玲

車貸利率是跟隨經濟條件和市場需求調整,若經濟更差,信貸需求銳減,車貸利率或調低。

(吉隆坡12日訊)經濟不景、消費者延后購車計劃,汽車租賃市場(Hire-Purchase)前路挑戰重重,目前處于6%的車貸淨實際利率(NER),仍有下跌空間。

不過,針對車貸利率會否重返早前的4%低水平,銀行業者與分析員的看法分歧。

汽車租賃市場佼佼者國貿銀行(EON Bank)集團消費銀行主管盧志能說:“今年首5個月,車貸淨實際利率低至4%,根本就不合理。”

他接受《中國報》專訪時指出,一般借貸期介于6至9年的利率融資成本,約4.5至5%,車貸則4%。

“聰明的業者會選擇暫時離開,例如國貿銀行。我們今年初的車貸陷入負成長,就因為避開不合理的市場,待利率回穩后再出擊。”

他說,市場不可能長期維持低車貸利率,就在2個月前業者大幅調高淨實際利率至6.75%,可是汽車市場買氣不佳,2週前稍回跌至約6%。

盧志能坦言,經濟逐漸轉淡,消費意願疲弱,汽車銷量難免下降,料未來3個月淨實際利率將進一步滑落到5.8%至5.9%之間。

“不過,利率再跌,也不可能滑至4%。”

惟分析界有另一番見解,車貸利率是跟隨經濟條件和市場需求而調整,若經濟更差,信貸需求銳減,銀行還是有調低車貸利率的可能,甚至低至4%,以維持銀行交易量。

釋款更有效益

亞歐美證券研究分析員黃秋嫻回應《中國報》提問說,外圍和經濟因素萬變,難預測現有車貸利率是否穩定。

她直言,若明年經濟再轉淡,銀行仍有調低至4%的空間,畢竟比緊握資金不釋放更有效益,業者需要交易量維持業務成長。

目前,國內較注重汽車租賃業務的銀行包括國貿銀行、大馬銀行(AmBank)、大眾銀行(PBBANK,1295,主板金融)及馬銀行(MAYBANK,1155,主板金融)。

減少依賴車貸 - 國貿銀行多元化業務

國貿銀行要打造非一般零售銀行,開拓新市場與產品,減少對汽車租賃的依賴。

盧志能說,國貿銀行多年來集中汽車租賃,該業務亦為公司帶來巨大盈利貢獻。

“但若要壯大業務就必須多元化,收入不可依賴單項業務,我們必須開拓其他消費貸款市場,例如房貸、吸引更多存戶等,打造成為全方位銀行。”

他坦言,國貿銀行需開創新市場,及積極推出革新產品,才有機會開創更廣闊的成功道路。

“國貿集團(EON Group)董事局不懼經濟走軟,繼續投資在人才聘用及系統軟件提升。”

目前,汽車、個人及中小企業等消費業務,佔國貿整體貸款組合80%。

母公司國貿資本(EONCAP,5266,主板金融),引入博智資本(Primus Pacific Partners)策略股東后,國貿銀行過去5個月換上新面貌,努力開發市場和產品。

博智資本是在今年2月以13億3710萬令吉,向多元資源(DRBHCOM,1619,主板工業)收購國貿資本20.2%股權。

Tuesday, November 11, 2008

通貨緊縮

簡單來說,通貨緊縮(Deflation)即是通貨膨脹(Inflation)的反義詞。

經濟不景氣,市場流通貨幣少,消費者購買力趨弱,需求因而減少,導致物價下滑,造成通貨緊縮。

長期的通貨緊縮將抑制投資及生產活動,並導致失業率走高。

http://www.chinapress.com.my/content_new.asp?sec=business

成长何处寻?

2008/11/10 ●冯时能 股票研究人 http://www.nanyang.com/index.php?ch=9&pg=33&ac=900089

一棵小树变成大树,这个过程,叫做“成长”。

一个企业,由小变大,这个过程,就叫“成长”,这种企业的股票,叫成长股。

成长股的特征就是公司的营业量和盈利,与日俱增,结果是股份的价值,也越来越高,股东的财富,也不断的膨胀。所有大马富豪,都是这样制造出来的。

惟有不断成长的企业,才有可能为股东创造财富。

如果你比较过去30年马星上市公司的表现的话,你会发现这些公司可以归纳为三类:

第一类:由小企业变成大企业,这类公司的股票,价值增加了数百倍(1万变数百万),叫“成长股”。

第二类:原地踏步,数十年如一日,公司保持原来的规模,在通货膨胀侵蚀下,股票的价值其实是下降了。30年前的1万现在还是1万,数额没有减少,但价值已贬值了数倍。

第三类:在股市中消失了。

惟有买进第一类股票的投资者,才有可能致富。 所以成长股是投资者梦寐以求的投资对象。

“成长”是投资成败关键。

然而,成长何处寻?

惟有神舟七号上的太空人,才能看到整个地球,站在地面上的人,是不可能看到地球的真面目的。

同样的,要寻找经济和企业的成长,必须由大处着手,小处着眼。

首先让我们由经济发展的进程来寻找“成长”的轨迹。

经济发展分为三个阶段:

第一个阶段是原产工业(Primary):人类靠天然资源生存,这个阶段农业和原产工业(矿业、木材业……)在经济中占很高的比例,也是经济落后国家的特征。

第二个阶段制造业(secondary):是将天然资源加工,制造成商品,在经济中所占的比例,逐渐凌驾原产工业。

第三个阶段是服务业(Tertiary):是为原产和制造业提供服务的,在经济中的比例越来越高。

当一个国家的经济越来越发达时,原产工业的比例就越小,制造业的比例保持,服务业的比例不断上升,任何国家的经济发展进程,都脱离不了这个规律。

以大马来说,在独立以前,原产工业如锡矿、树胶、木材等在经济中占超过80%,工业和服务分占其余的20%,而在服务中,又以贸易为主。

六、70年代,大马政府鼓励发展工业(颁给新兴工业地位,提供免税优待),工业的比例上升,服务业崛起。

八、90年代以后,服务业起飞,目前已升至占经济产值的40%。

服务业成长火车头

从经济的发展进程,我们可以看到,服务业是经济成长的火车头。

新加坡根本没有天然资源,所以它跨过了原产业,跳过了工业,跃进服务业,不以有形资产(如原产品)创造价值,而是以无形资产(脑力,故新加坡特别重视人才)创造价值,为国创富,将经济推上了先进国的水平,这是明智之举。

将经济进展的模式,套在企业发展上,我们发现,在过去30年中,成长最快的企业,多数是服务业,如银行业、保险业、船运业和娱乐业(旅游、赌业等)。

买进此类企业的股票的投资者,不费吹灰之力,身家已增加数十倍,数百倍,当然,只有长期持有这类公司股票的投资者,才会享受到这种成果,在股市中不断买进卖出此类股票的投机客,不但没赚,反而蒙受亏蚀。明乎此,你就知道我何以不断鼓吹长期投资了。

很明显的,“成长”是隐藏在服务业中。

然而,话说回头,投资的成败,也必须配合国情,不能一概而论。假如你不配合经济的进程,躐等而上的话,也无法从中受惠。

当国家尚处于原产和制造业时,如果你一味追逐服务业中某些新崛起企业,也未必得利。这就说明了,何以投资于自动报价股票的投资者无法赚钱的原因。因为作为小国寡民,我们在这方面没有竞争优势。

尽管大马经济已由纯粹的原产业经济,迈进工业和服务业,但原产业,尤其是油棕业,仍在扩展中,而且我们在这方面,无论在技术,经验和规模方面,占有优势,所以仍有成长潜能,选择这行业管理完善的公司的股票,仍可赚钱。

在任何发展阶段的经济中,在任何行业,甚至在任何个别企业中,都会出现良莠不齐,关键在于管理,管理决定于制度和人才,有了好的制度,好的人才,才有可能提高效率,而绩效决定于效率。

选股首重效率

故在选择股票时,首重效率,效率反映于投资回酬率(ROE , Profit margin……等)。

低价购买成长行业中管理良好企业的股票,必胜!高价买进落后行业中管理不善企业的股票,必败!

Monday, November 10, 2008

建立完善體系 降低金融危機發生頻率(下篇)

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2K1C07Qp0I0p8j7D1uAW1Vy71AiU03M8

2008年11月10日 作者 - 謝國忠(玫瑰石顧問公司董事)

上期我們談到了這百年一遇的危機,主要是因為監管不力、華爾街的貪婪,以及人們通過借貸提升生活水平所致。

被撤的防線

正因為要維繫美國工人「生活水平會永遠上升」的幻想,就有了政治上對放鬆監管的容忍,也就是降低對股本和擔保品的要求,來使借貸更為容易。

政治的庇佑,助長了華爾街對監管的踐踏。分離了商業銀行和投資銀行的《格拉斯-斯蒂格爾法案(Glass-Steagall Act)》被打倒,來為旅行者集團(Travelers Group)和花旗銀行的合併鋪路,並掀起了商業銀行和投資銀行抱團的浪潮。

這些缺乏投行業務資歷的商業銀行,他們的入場券就是對資產負債表實施槓桿操作,說白了,就是給客戶提供廉價貸款,換取他們的投行生意。

用商業銀行業務補貼投行業務,這就是他們的競爭力所在。這給沒有存款基礎的傳統投行,施加了巨大壓力,而當美聯儲局降低利率,傳統投行就開始通過發行商業票據,汲取廉價貨幣,來跟商業銀行競爭。

在這場危機中,傳統投行比大型商業銀行更為脆弱。一旦其資產的流動性不足,市場就會拒絕寬限其債務,它們的倒閉就自動變為事實。

有些人認為,與商業銀行合併是一條出路,因為儲蓄存款將提供穩定的資金來源。竟然沒人對此觀念提出質問,真是讓人吃驚!

監管者怎麼可以允許投行用受政府擔保的儲蓄,來持有高風險資產?這不是資金來源的問題,是他們在資產上,承擔了高風險的問題。

商業銀行是商業銀行,投資銀行是投資銀行。前者用政府擔保的儲蓄來放貸,就必須接受監管,來決定可以擔多大風險;後者通過提供服務賺取收入,而不是去賭博。

還有一個重要轉變,發生在2004年。美國金融系統債務曾以GDP增速2倍的速度增長,投資銀行的則更快。當資本充足率阻礙債務進一步擴大時,投行們就想去改變規則:他們想要取消原先限制其經紀業務負債總額上限的監管規則,而此類規則的目的,正是為了對未來的投資損失有所緩衝。

被解放的資本,於是流向其母公司,而後投資到按揭支持證券、信用衍生品和其他怪異的工具中。這一改變在次級按揭和衍生品市場的擴張中,扮演了重要角色,使投行能將那些晦澀的資產放進資產負債表,將自創自購這些資產的收入和資產升值後,才會取得的資本利得計入賬簿。

過度地放鬆監管,一定程度上也受到金融機構能夠有效自我監管的論點所支撐。這真是個大錯。大型金融機構往往沒有大股東,而被管理層所控制。

這些高管感興趣的獎金,都跟他們賬面上的利潤掛鉤。但是,就像那些優秀的中情局特工,他們堅持自己風險控制的程式,來確保自己的獎金,不會因為大型失誤而被收回。現在,某些政府機構打算收回他們的獎金了,放心,他們肯定會拿出一部份獎金,去雇一些好律師來保住自己的贓款。

全球化提出的監管難題

金融機構的資產和負債都跨越國境,這為應對金融危機提出了兩點新的挑戰。

首先,許多交易都是在多國進行,並涉及多種資產。一個市場倒下,其他地方也將迅速跟隨。系統性風險在當今世界是全球性的。

第二,當一國救援金融機構,它就要用自己納稅人的錢,去救援許多國家的投資者和儲戶。從政治角度上看,只有當危機達到相當的嚴重程度,政府才會有足夠的意願去如此行動。

所以,必須有一種全球體系,來確定誰為什麼負責。當然,若一國可能用自己納稅人的錢,來救援外國的投資者和儲戶,它會要求在定義全球金融體系的監督方面有發言權。

歐洲政府傾向於一個全球金融監管機構,美國則還是試圖像以前一樣,各國各自監管本國境內的金融機構。

美國的立場顯然站不住腳,金融機構已在國家間開始了監管套利,利用世界範圍內金融監管的差異,隱藏自己的風險承擔行為。

全球金融監管機構是一個比較極端的解決方案。它要求國家放棄相當一部份主權,這對大部份國家來說頗為敏感。

如果所有的主要經濟體肯接受這個計劃,他們將重新組織現有的多國組織,如IMF和國際結算銀行(BIS),將其組合成為一個全球監管機構。其責任將是設立規則,並監督金融機構在多個國家內實施。其劣勢在於,對這樣一個組織的要求可能會太高,它在設定規則時可能會過於嚴苛。

我認為,大部份國家並不準備放棄這麼多主權。可接受的轉變可能是:一、對金融監管和督察,達成全球統一標準;二、設立一個全球性機構,可以是IMF和BIS的合併,來協調國家層面的監管,並對金融體繫在跨國活動中承擔的過度風險,提供早期警示。

不過,這樣一個結果能夠防止未來危機的發生嗎?很可能不行。一場金融危機發生後,短時間內發生另一場金融危機可能性不大,因為被灼傷之後的政府和投資者會變小心。但好了傷疤忘了痛,一段時間後,貪婪將再次佔得上風。

然而,金融危機不能抹煞市場經濟,我們至今未發現其他更好的體系。市場經濟下,代理人、工人和企業都有動力去追求最佳,同時承擔可估量的風險。

不擔風險就不會有進步。金融危機只代表了市場經濟波動性的極端形式。穩定固然好,卻不是最理想的目標。原始社會算是最穩定的了,但只是穩定在低下的經濟活動之上。

金融危機不會滅絕。我們需要建立起最好的體系來降低它發生的頻率。阻止人們承擔風險來根絕金融危機是錯誤的,因為這將導致經濟停滯。

切勿由於恐慌就因噎廢食!

Tuesday, November 4, 2008

製造業

http://chinapress.com.my/content_new.asp?sec=business

製造業是我國經濟增長的主要動力之一,今年次季,製造業佔國內生產總值26.9%。

電子與電器產品是大馬製造業主要產品,也是我國主要出口產品,今年首8個月,佔國內總出口38.5%。

不過,全球經濟放慢,已對我國製造業造成挑戰。

工業生產指數(IPI)顯示,今年1月,製造業產量取得8.6%增長,惟8月份已大幅走緩至0.8%。

Monday, November 3, 2008

靠甚麼保衛金融體系?(上篇)

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=230v039704aj80L7121H1r2u0y193OvB

2008年11月3日

作者 - 謝國忠(玫瑰石顧問公司董事)

危機告訴我們,自由市場體系需要「知新」,有時也要「溫故」;需要通過監管來制約自由市場體系的缺陷,而不是用政府計劃取而代之。

這場全球性的金融危機發生后,加強監管的呼聲漸高。有些歐洲國家甚至主張建立「佈雷頓森林體系II」,來管理國際金融活動。

小心為妙。在這樣一個心急火燎的時刻,忙著去做改變是很危險的。必須想清楚,到底哪裡出了錯、全球金融體系要靠什么來保衛,而不是去扼殺所有承擔風險的行為。

錯在何處

首先,我對這場危機的總結是:錯就錯在「大蕭條」之后,建立起的金融監管體系分崩離析。「大蕭條」的沉痛教訓告訴我們,道德風險是金融穩定的最大威脅。

只要有人是拿著別人的錢去冒險,他的自由就必須受限。所以,當務之急就是重建過去10年拆毀了的防線。

眼前這場危機蔓延全球,正暴露了全球化的一大弱點。在貨物貿易方面,我們有世界貿易組織(WTO)的框架,來解決國家間爭端;而在全球資本方面,卻沒有一個可與之比肩的機制。

大型金融機構的資產和負債遍佈多國,若它們破產,政府如何來處理?

雷曼兄弟破產前,將數十億美元從香港和倫敦轉移至紐約,損他國而利美國。資本的流動在廣度上不亞于貨物,速度上則遠勝于它。為了未來的金融穩定,必須加上全球監管這樣一把「安全鎖」。

「二戰」后的佈雷頓森林體系是一個匯率安排,主要是其他貨幣與美元掛鉤,美元與黃金掛鉤,並成立了國際貨幣基金組織(IMF),來監督國際收支的平衡。

由于當時資本流動還微乎其微,故國際貿易的平衡,就是監督的主要內容。當一國外匯儲備行將耗盡,IMF就會加以美元貸款支持,並安排一次匯率貶值以降低其貿易赤字。

防止未來銀行危機二藥方

今天的問題則大相逕庭。挑戰來自資本流動,而非貨物流動。跨境的資本流動如此之巨,回到固定匯率制是不可能的。

的確,浮動匯率制在應對危機方面表現得很不錯,還沒有哪個發生了危機的這類國家貨幣徹底崩潰。1997年至1998年,亞洲國家貨幣體系崩潰的同時,其與美元的固定比價也一併破裂,這也體現出固定匯率制的弱點。

防止未來銀行危機的藥方,一是重建檢查道德風險的監管規則,二是建立全球性的監管機構,來監督跨境資本流動,處理牽涉多國的銀行破產事件。但是,這場危機並不意味著自由市場氣數已盡,它只是告訴我們,這個體系需要「知新」,有時也要「溫故」。需要通過監管來制約市場體系的缺陷,而不是用政府計劃取而代之。

美聯儲局前主席格林斯潘說,這是一場百年一遇的危機,言下之意,這是一個類似于地震的自然災難。此言不實。如果說,有人要對這場災難負責,那就是他。

當初,分析人士紛紛指出房產泡沫和難以理解的衍生品背后的風險,他卻在一次次的國會聽證中斷言,全國性的房產泡沫可能性不大,因為這種事過去從未發生(這也不對),還說金融機構的自律,對于控制衍生品的風險很有效。他的這種置若罔聞,與犯罪相去不遠。

華爾街的貪婪造成災難

當然,格林斯潘不是惟一要負責的。許多人都像崇拜神一樣崇拜他。美國參議員菲爾格拉姆曾說,一旦偉人(指格林斯潘)逝世,他要將其遺體豎立于美聯儲局主席的座位之上,以「鎮」市場。從學界到媒體,吹捧者甚眾,說他發現了管理貨幣政策的新策略。

其實,他的政策效果,無非源自他對資產價格的影響力。資產價格的上升,迅速振奮了需求,政策效力就顯得立竿見影了;但其實,那只是屢見不鮮的資產泡沫,有些人卻非相信他不可。異議被冷落,提出異議者被認為是「吃不到葡萄說葡萄酸」。

那些對格林斯潘大唱讚歌之輩——也就是大多數人,都對這場危機負有責任。

華爾街的貪婪,是造成這場災難的另一因素。投資銀行過去的盈利模式主要是依靠收費業務,諸如,幫助公司上市、為公司兼提供咨詢,以及為機構投資者進行研究,並賺得其在二級市場買賣證券的手續費。

2000年的高科技泡沫之后,這些業務都萎縮了,他們就開始大肆宣揚「風險承擔」,也就是買入高風險資產,以待升值。

這些所謂的「自營業務」的收入逐漸上升,成為其收入主體。這場遊戲,華爾街當然誰也不想輸,他們都得靠「成功」撈取豐厚的油水。

大部份人是盲目跟風,而有一些(特別是一些高級經理人)知道這不過是一個詭計,但他們卻趁勢而行,大漁其利。

全球化壓制工資水平

第三個原因是,當全球化壓制了工資水平的上升,美國工人卻想通過借貸,來維持自己的生活水平。

大部份美國工人的實際工資增長停滯,甚至有所下降。當美國工人撞上了來自中國和印度工人的競爭,而后者的工資不及前者的1/10,人數卻逾十倍,他們只能敗下陣去。

這一嚴峻的現實,與認為「明天總會更好的」美國式樂觀主義發生了衝突。正常情況下,這種樂觀主義是鼓勵進取的積極動力,但當真有必要節衣縮食時,這種想法就可能延誤所需的行動。

全球降息,債市獨憔悴

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=21zz0fip05rx8g251wWc1AIH08e43YcC

2008年11月3日

在10月結束前,中美日第2度降息,港台也採取同樣的步調。接下來,預期還有許多國家的央行將朝向降息之路邁進,而已降息的國家也料將不會就此停下腳步,這象徵著全球央行降息循環的開始。隨著全球將進入一個降息循環,這是否宣告著債市大多頭時代來臨?而對股市而言,降息是否是一個翻身的大好時機呢?

從理論上來分析,降息通常有利於債市。債券價格與利率走勢之間的關係是呈反向的。當利率向下走時,相對地債券價格就會向上攀。因此,降息可讓投資人在債券市場獲得超額報酬;同時,降息也讓固定收益部分(債券利息)變得比銀行存款利息來得更具吸引力,一般被視為是經濟不景氣時的首選防禦投資工具。

另一方面,央行降息通常被看作是股市的一大利好因素,因為降息意味著企業融資成本的下滑,這有利於企業的盈利表現。企業盈利改善,加強了投資者對企業的前景展望的信心,從而刺激股市。

然而,這一次全球金融危機的暴發,推翻了上述長久以來被視為市場定律的理論。我們面對的是全球經濟衰退的威脅,金融體系的癱瘓,投資者信心的崩垮,這是一個非理性,恐慌的時代。

市場業者與學者皆認為,資金市場所面對的問題並非流通性陷阱危機。其根本性的問題是投資者對債市與股市的不信任與不安情緒,主要是受到全球經濟環境與政治不穩定因素的衝擊。

投資者對資金市場的極度不信任,以及對經濟衰退的不安情緒,讓債券市場與股市吃盡了苦頭。雖然降息看似對債市和股市帶來刺激效應,但是,投資者的非理性與恐慌,已掩蓋了一切。

債市與股市在過去數月,經歷了非常艱難與動盪的局勢,吉隆坡綜合指數跌幅已超過20%,投資者紛紛退場觀望;債券週息率飆升至20%-30%,債券發售者在市場上越來越難找到買家了。

大馬評估機構董事經理黃福華坦言,不管是債市或股市,都面對著同樣的命運,深受此次金融危機的迫害。美國和歐洲金融市場的癱瘓與崩潰,已經嚴重影響投資者的信心基礎,可以說投資者已對金融市場完全喪失信心。

這次全球多家央行同步降息,很大程度上是在拯救整個金融體系,挽回投資者的信心。但是,羅馬不是一天可以建成的,這一丁點的措施根本不可能可以解決已病入膏肓的金融市場。

他相信,金融市場內的不明朗因素仍將持續下去,至少在未來6至9個月內,都不會看到復甦的跡象。

摩納斯大學商業學院銀行與金融系總監巴拉山姆教授表示,很明顯地,我們正面對著一場信貸危機,所有人都在緊縮信貸,零售信貸正在緊縮,債券市場也是如此。

在經濟不景氣,以及金融危機爆發的惡劣環境下,人人都不太願意把錢掏出來,各國央行降息,就是為了帶動消費,刺激經濟。

在傳統避險意識下,經濟不景氣可能促使投資者選擇逃離表現低迷的投資市場,投向債券市場,甚至黃金的懷抱。

但是,目前的局勢已不可同日而語。金融危機已明顯影響到投資者的情緒,對債市造成負面的衝擊。

此外,經濟活動也料將趨緩,所有市場,包括股市與債市都無可避免受到牽連。他預期,資金市場至少要1年的時間,才有望回到軌道上。因此,他不認為,全球央行同步降息,可以在一夜之間扭轉金融市場的命運。

一名本地資金市場投資主管也指出,全球央行降息是迫不得已的,所要克服的是信心危機。降息純粹是為了信心的重建,以便讓金融市場回到正軌,股市與債市回穩,並讓銀行借貸活動與資金市場重新接軌。

只要投資者的信心危機一天沒有解決,投資者還是會對債市與股市保持敬而遠之的態度。

大馬債市步入低迷 債券發售遙遙無期

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2aJh0G3u0sA08n9510J916h40s8S3qxv

貴為亞洲第3大債券市場,以國內生產總值計算,大馬的債券市場在亞洲名列第3;以市場規模而言,則排名第4。截至今年6月杪為止,大馬債券市場內,未屆滿的債券規模達4960億令吉,其中51%是企業債券,其餘的是政府債券。

回教債券市場(SUKUK)方面,大馬是全球最大的回教債券市場,規模高達2230億8000萬令吉,佔全球回教債券市場未屆滿債券的62.6%比重。

雖然大馬的銀行體系並未直接受到全球金融危機太大的衝擊,但是,投資者的信心崩潰在債券市場發酵並逐步擴散。即使全球央行集體降息,顯然無法在債市激起浪花,投資者的信心危機與不安情緒,不是降息就可以解決。

黃福華指出,投資者對企業債券素質方面的擔憂越來越深。全球經濟可能陷入衰退,加上全球金融危機的負面衝擊,加深了投資者對企業財務狀況的憂慮。對企業財務與盈利前景的不確定,促使投資者在投資債券方面,採取更謹慎的態度。

除非讓投資者清楚看到,金融市場回到健康狀態,否則,投資者是不會輕易把錢從口袋掏出來。

良好財務公司容易獲融資

投資者現在進場投資的關鍵不是便宜,而是公司素質與投資價值。擁有穩健基本面條件,良好財務背景的公司,比較容易獲得融資。在這樣的形勢下,那些無法獲得AA或以上評估等級的公司,很難在債市中獲得投資者的信任。

基本上,在缺乏市場購興的環境下,很多公司也開始擱置私人債市,或股市融資計劃。根據大馬證券監督委員會的數據顯示,私人債券市場在今年第2季,只有21項融資申請,低於上一季的28項申請。

股市的情況更糟糕,第2季只有8項資本融資申請,比較首季的21項申請,明顯大幅下降。雖然今年上半年的債券發售,達337億3000萬令吉,比較去年同期上揚了18%,顯示本地債市,在全球債市受到金融危機衝擊而陷入低迷之際,還能夠突破重圍。

投資願意現鴻溝

不過,黃福華認為,隨著全球經濟舉步艱辛,金融危機的陰影揮之不散等重重困擾下,債市在下半年的前景展望,將變得更加不明朗,國內企業融資活動在下半年,料將大幅減少。信貸環境在2009年將進入一個負面的格局。

儘管還有不少獲得不俗評估,但是還未發售的債券等著上場,但是,借貸者願意支付的價碼,與投資者願意接受的價碼,出現相當明顯的鴻溝,使得這些債券暫時無望出場。除非雙方之間的差異收窄到可容忍的水平,否則,這些債券的發售將遙遙無期。

股債市資金乾枯 企業轉向銀行借貸

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=212z0U9l0g538pWI1biu1mvq0qbb33Ys

在債市與股市前景展望與估值低迷的環境下,加上原產品市場價格激烈下滑,就連單位信託投資的回酬也欠佳,市場上很難找到高素質的商業票據,投資者現在更趨向於把資金放在銀行內。

企業開始發現,在債市和股市融資的空間越來越小了。所以,很多公司開始尋找其他的融資管道,包括回到最原始的融資管道,就是重投商業銀行的懷抱,通過傳統貸款方式進行融資。

一些銀行家也證實了這樣的趨勢。亞歐美投資銀行首席執行員蘇拉傑就表示,「一般上,在這樣動盪的市場下,企業開始回流向傳統銀行貸款,是一個正常的情況,我本身也發現,諮詢貸款的客戶越來越多了。」

但是,在金融危機的陰影做祟下,本地銀行本身也開始採取更加謹慎的貸款批發態度。

本地投資主管指出,央行降息的目的,是為了降低銀行貸款利率,減少融資成本,從而鼓勵企業進行融資,推動經濟繼續成長。

但是,銀行在這方面,顯然採取比較背道而馳的做法,不太願意把錢借出去,因為在經濟前景看淡,以及金融危機的衝擊下,深怕這麼做將導致呆帳擴大。

雖然97年金融風暴至今,已過了10年,但是金融領域依然沒有忘了,銀行是如何過度暴露在企業貸款下,最終必須承擔金融風暴後,所殘留下來的一大堆呆帳爛帳。

過往所吸取的教訓,導致本地銀行在放貸方面,採取了更嚴謹的態度,風險管理業相對大幅提高。

黃福華表示,雖然私人債券市場面對資金乾枯的困境,而且,前景變得更加不明朗。但是,這不表示銀行就會順勢崛起。

因為銀行本身也持有同樣的想法,在金融危機未能解決,全球經濟環境未明朗化之前,情況只會更加糟糕,更多不確定因素將浮現,這將直接反映在銀行的信貸評估中。

「自上一輪金融風暴之後,就算不是全部,也有大部分的銀行開始採納更謹慎的風險管理機制與信貸評估。」

以汽車貸款為例,在現在這樣的環境下,銀行現在願意批發的貸款頂限只有75%,比較之前的90-95%。顯然,在不明朗格局下,銀行也趨向於謹慎的態度。

證監會專欄。知多一點:投資初次獻售股票須知

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2R420m9L08ay8F9m1p2v1z9N0RhQ3ebV

2008年11月3日

不久之前,我的朋友為了要購買Vios或City而感到難以決策。他花了許多時間研究不同的融資配套,兩輛車的性能特點,比如:引擎、舒適程度、安全性能、甚至顏色。他不單閱讀汽車的簡介小冊子,也向身邊愛車及曾經駕過這些車子的朋友打聽,關於這兩種車款出現問題的可能性。他收集所有資訊,以便能做出更明智的選擇。

投資在初次獻售的股票或IPO,和購買汽車沒有兩樣,你需要做很多功課。你必須瞭解公司的「性能特點」,也就是這些申請上市的公司背景,以及「出問題的可能性」或投資有關公司所涉及的風險。雖然使用的辭彙不同,不過原理卻是一樣的。當你投資在IPO股票時,應該注意些什麼?

確保投資目標符合可承擔的風險首先,和投資其他產品一樣,你要確保這項新上市的股票符合你的投資目的,同時也要考慮它是否在你可承擔的風險範圍內。

比方說,如果你打算長期投資,你的目標可能是定期的股息收入,以及最終的資本成長。相反的,如果你打算作短線投資,你則要採取見好就收的策略。無論是那一種情況,你必須清楚瞭解賺錢不是必然的。

你在考慮申請新股時要緊記的是,證監會扮演的角色,是確保這些公司沒有提供錯誤或具有誤導性的資訊給投資者,證監會並不能夠保障投資者沒有作出錯誤的投資決策。

在這方面,證監會會確保有關的公司符合一定的監管要求,並在招股書內披露足夠的資訊。而投資者須自行評估有關公司的優劣及風險,看看是否符合本身的投資目的,再作出投資的決定。

另一個問題是,要如何確認這些公司的強勢和風險?

投資前,看清楚...

你可能常常聽說,須投資在基本面良好的公司。基本面所指的是:營業額、盈利、資產、負債以及公司的成長潛能。這些資訊會出現在招股書內,協助你做出知情的投資決策。

你也應更全面地瞭解投資IPO股票所涉及的風險,這些風險清楚地列在招股書內,包括行業與業務風險,及股市走勢的相關風險。

閱讀市場分析員對該公司及其業務的報告,瞭解市場對這家公司的評價也非常管用。比方說,如果你打算長期投資,你就應該將重點放在公司的成長前景,及股息政策。若你打算短線投資,新股的價格及市場預期(根據分析員對公司上市後的評論)就更重要。

雖然價格的高低屬於見仁見智,但你至少要做到的是,將新股的價格與其他同樣領域的上市公司做比較。

如果你對技術分析或財務術語不甚瞭解,你可以向有執照的專業人士提出諮詢。

投資後還有什麼該做的?

投資後,挑戰才真正到來,那就是持續的追蹤你的投資,留意公司最新的進展以及市場的走勢。你要知道的是,並非所有的公司文告都會刊登在報章上,你必須經常查看交易所的網站,所有的上市公司都必須將他們的進展在網上公佈。其他的消息及分析報告可通過報章、財經投資刊物,以及相關網站中獲得。

雖然有許多的資訊供參考,不過,最終要繼續持有或脫售你的持股,還是看你自己。

做個精明投資者

你要好好地策劃投資,投資前細讀招股書,緊密追蹤投資表現,以做出更好的決策。

你可從以下網站獲得更多關於股票投資,以及申請新股的資訊:www.min.com.my及www.bursamalaysia.com。

掌握投資項目,量力投資

理財迷思:選擇適合自己的投資(二) 掌握投資項目,量力投資

http://www2.orientaldaily.com.my/press.php?TASK=news&TYPE=BZ2&NEWS=2zgw0f170yCz8Uaf1TgE1Y2c0aVE3Cu1

2008年11月3日

作者 - 黃凱順(ISI理財培訓機構)

對於一個投資理財者來說,財力或許有大小,知識或許有多寡,能力或許有高低,但只要你根據自身實際情況,有的放矢地選擇投資理財配套和確立投資理財策略,都是共通不可缺的原則。

顯而易見的,並非每一個投資項目、策略和方式都適合每一個人。個人所能夠承受的風險也決定了投資理財的方向。

比如,一個極端保守的人,較不敢冒險,也無法承擔巨大風險的考驗。如果投資在高風險的項目,如股票一類,可想而知是難獲得很好的回報的。

因為股票的起起落落,讓他總在擔心害怕,患得患失中徘徊,缺乏果斷決絕的勇氣,而投資良機往往就在一瞬間錯失,機不可失,失不再來,最後他可能完全喪失在這個領域內投資的信心和勇氣。

但是,保守的人優點是比較穩健,不太輕易冒進,假如投資物業或購買信託基金,則是不錯的選擇,這種人往往有堅定的信念和耐心,能以平均投資法做長期投資。

相反,如果個人是能夠承受市場的起起伏伏和風風雨雨的,則可進行較高風險的投資項目。

除了瞭解自身所能夠承受的風險外,投資理財者個人的興趣愛好及特長和能力也非常重要。如今的理財投資項目日趨呈現多元化的格局。

尤其在現今高通脹,且市場不景氣的時候,投資者們常會轉而投資實體資產,認為投資看得見,摸得著的實物,就算其價值下滑,東西也不會消失。

但仔細觀察,成功者總是與其個人的興趣愛好息息相關。

例如,投資紅酒或香檳酒者,都是品嚐此類的酒愛好者,他們對這類產品有極大的認識與興趣。

同樣的,在收藏市場上浸淫多年的人,往往對限量版、古董收藏品,字畫、藝術品,稀有錢幣或文物非常熱愛,而且對藝術品價值天生敏感。

其他如炒金,炒匯等,無不如此。而一個「門外漢」如果貿然進入這樣專業性很強的市場。很有可能被撞得「頭破血流」。

如果我們對某投資理財產品、項目根本沒有興趣,那也更談不上愛好,根本不可能去熟悉瞭解,自然也不能獲得豐厚的收益。

當然,投資成功與否,關鍵還取決於個人的能力,即能否將興趣愛好轉化為「生產力」,能否駕馭投資理財項目的操作要求和風險壓力。

換言之,如果不充分結合自己的特長和能力,僅靠興趣愛好,風險仍然是比較大的。

世界上聰明人大有人在,社會法則到現在,如果還有回酬高,風險小的機會,早就擠破頭了,還等得到你來嗎?投資理財,最重要的是知道自己要的是什麼,先學習掌握你所要的投資項目與策略,然後根據本身的經濟能力實行。那就是最適合你的投資了。

Sunday, November 2, 2008

中国需堵住热钱缺口 --- 金融海嘯的戰略思考

2008-10-29 政经探温 - 东方日报-作者:何启斌

中国需堵住热钱缺口 --- 金融海嘯的戰略思考

中国应当起领导作用,启动区域抗战机制。目前的850亿美元多边协议可能已经落后,还必须尽快召集各国央行商议共同防御和抗战准备!

由美国传开的金融海啸,以冲击了欧陆银行业以及东亚的一些银行。现在最令人关注的是:97年亚洲金融危机是否重演? 中国是否如高盛集团亚洲董事经理胡祖六所说那样:可以成为全球避风港?或中国可能面对 98年 8月中香港受狙击是那样,手忙脚乱?

凤凰卫视曾多次播放专家讨论美国危机和中国的课题,却似乎为抓到重点。出席者包括胡祖六、摩根史丹利的首席经济学家王庆、JP 摩根及美林代表和中国的金融学者及基金经理!他们大多认为中国无事,要做的是如何刺激内需等课题。

评论员朱文晖还说,中国是否要乘时机向外投资!当然,之前他曾提到 97/98 年亚洲危机的历史!

所谓的'重点'已经由 Peterson Institute of International Economics 的 Peter Boone 和 Johnson Simon 的文章分析。这篇 IIE.COM 的9月3日文章指出:美国危机不单只有次贷因素或过高借贷劣势,而是美国联储局在处理雷曼和 AIG 的手法,搞到市场信心尽失,炒家加剧卖空,市场信贷信心崩盘而来!

他们强调'随机性狙击'(Random Speculative Attack)将导致'自我崩盘'(Self- Fulfilling Collapse)!炒家看准了目标便群起狙击(卖空),最后导致健全的大摩和高盛几乎失手破产!由此,这篇文章结论:炒家必到全球找寻猎物,任何有借贷的企业都可能遭到毒手!

以此类推,我们可以猜测他们下一个的目标是香港,而非中国。正如香港金管局之前的声明:政府将严厉惩罚任何炒作活动!不久前,新加坡的独立研究机构 Asianomics 重覆索罗斯在 98年的名言:"China Will Be The Next Shoe To Drop " ( 中国将是下个目标 )它指出,中国的金融银行业隐藏大风险,因为其地产烂账激增。其实,炒家的目标是香港!

简言之,当中国专家学者们正庆幸'平安',或许还可以进行'抄底'买便宜货的时候,炒家可能已经在布署狙击行动!IIE 的报告也郑重指出:美国今天的危机类似 98年的亚洲风暴还有许多共同点!

笔者认为,中国今天的金融形势弱点如下:

炒家瞄准香港

(一)98年 8 月中,炒家三度卖空时,受到香港金管局(和中国政府)的'抄底'大败而逃。金管局最后在此战役赚了近190亿美元!当时只有少数中国股项在香港上市。今天港股恒生指数中的 20% 到 25% 比重是中国巨型企业股H股或红股!这个模式是大马当年的"新加坡自动摄合国际股市" (CLOB)的翻版,它占了大马股的 20% 至 30%之多!炒家卖马股压低市价再抛卖马币!岂可无危机?今天中国的缺口就在香港股市。

(二)另一个缺口是‘人民币’在香港的流通。98年时,‘人民币’并不广泛流通!今天的数量肯定可观,也可以受到狙击。当年马币的流通量在新加坡有高达 10%之多,在汇市交易巨浪中,每天成交量近 2500亿美元,比马币的 200亿美元总数量大 10多倍,马币岂能无恙?

如果炒家在炒卖人民币,中国会如何应变?所幸的是,在香港的人民币不会过多。但是当市场大波动时,靠近香港的中国商家必趁机买卖黑市!这也是98年的普遍现象!今天会更显著。中国要如何应付?

前几个月中国国家外汇管理局(SAFE)加紧监管‘黑钱’及‘热钱’的来去。不过这个缺口还必须堵住!中国最近宣布扶持 H 股中的银行股,是正确做法!

(三)港币、股市和期指都是炒家可以再下手卖空的工具。上次他们败兴而逃。这次他们斗倒了美国巨霸中的雷曼、贝尔斯登、AIG,也把大摩高盛几乎搞垮,他们会趁兴再打香港!

香港金管局只有 2千多亿美元储备金,不易取胜。高盛大摩等都是过亿美元企业,就算中国出尽 1万8千亿美元储备金来支持香港也未必可胜!问题在于:炒家上次败北,现在学乖了,下手必有更狠的策略,金管局不可不防!

暂时封杀卖空

简言之,中国专家过于乐观,也疏于分析!他们似乎不了解东亚危机的经验和历史。他们也似乎为读过这篇 IIE 的文章!他们忘了,如果在 2007年 3月中国开放了金融闸口,让人民币在天津自由兑换,今天的形势肯定危险矣!

我认为,中国可以考虑以下措施:

1 - 封杀:中国在适当的时刻宣布封掉‘卖空’之路!金管局可以学美国、欧盟、澳洲等暂时封杀卖空!这个‘天时’最好在他们大量抛卖时才下手,必要让他们大出血,才可以阻止炒家再犯,今天炒家在他国大亏,必会防这招!

2 - 扶市:中国中央汇金投资有限责任公司(汇金)可能要准备更多资金,因为炒家有备而来,甚至‘群起而攻’,如非洲草原上的‘豺狼’,群起时可以把雄狮分尸!

3 - 收紧人民币,不让过多的人民币流入港澳等地!人民币在外地过多时,可以被炒卖是危机的源头。在危机发生时(炒卖活动)必要下重手,别让黑市搞坏大事!这是有关‘国家金融安全’大事,必要以重典对付之!

最后,中国领导人也应该趁这时向东亚小国及央行放话:必要时将出手协助,如像美国所说的那样!

97 及 98 年时,中国外债过多,要保自身。现在可以用‘钱’来按抚东亚的朋友。最低限度,炒家必须三思也未必敢下手!

中国应当起领导作用,启动区域抗战机制。目前 850亿美元多边协议可能落后,还必须尽快召集各国央行商议共同防御和抗战准备!

可预见的是:国际炒家不会罢手。如 97年和 98年那样,逐一下手直到日元几乎失手后,走向俄罗斯打垮其债券和卢布,后又到巴西搞垮货币;至于美国的‘长期资本管理机构’(LTCM)倒闭,更教人触目惊心。

现在,欧洲已伤,亚洲最艰难的时候还未到来,中国必须未雨绸缪,防患于未然。

多国联手降息 - 注资换货币 - G7 压低日元扭转轩坤

东方日报大讲堂 – 讲题:股市动荡,路在何方

地点:吉隆坡海南会馆天后宫大讲堂

日期:2008年10月29日

主持人:胡逸山博士(美国加利弗里亚大学法学博士)

主讲人:潘俭伟(国会议员、前新加坡上市公司总裁)、何启斌博士(政经评论员、金融课题专家)

Saturday, November 1, 2008

西方应倾听亚洲的声音

来源:FT中文网

作者:新加坡国立大学李光耀公共政策学院院长马凯硕(Kishore Mahbubani)为英国《金融时报》撰稿 2008-10-31

亚洲对这场金融危机保持沉默,到底意味着什么?带着大量幸灾乐祸成分的暗自得意?对亚洲经济体同样会被击垮的恐惧?或者,这反映的是清醒思考后得出的结论——在这样一场风暴中,沉着与冷静是必需的?令人惊讶的是,尽管中国、印度和日本这三个亚洲经济的基石所体现出的沉着与冷静,为人们提供了希望,即在这场席卷而来的风暴中,可能存在着一些维系稳定的支柱,但西方国家在关于此次危机举行的一系列会谈中,虽提出了无数看法,却极少对亚洲的观点给予关注。

亚洲国家并未表现得幸灾乐祸,虽然它们的确有一些理由可以这么做。从许多方面来看,美国和欧洲决策者们目前的所作所为,与他们在1997年至1998年为亚洲决策者提供的建议完全相反:不要拯救破产的银行、提高利率,以及平衡预算。如果这些亚洲政府当时“获准”像西方国家政府目前这样行事,那么成百上千万印尼人和泰国人的处境将会更好。即使要求西方国家向亚洲道歉,也没什么不对的。

亚洲人也并没有被吓倒。他们从1998年亚洲金融危机中汲取了很多宝贵教训:不要过快开放金融领域、借贷要适度、认真储蓄、关注实体经济、对生产进行投资,以及注重教育。因此,当美国正忙着建造一个不切实际的金融帝国时,亚洲人却把重点放在他们的实体经济上。这也解释了为什么国际货币基金组织(IMF)的最新增长预测显示,中国2008年和2009年的经济增长率为9.7%和9.3%,印度则分别为7.9%和6.9%。

同样重要的是,亚洲人的头脑从未被“市场万能、政府靠边”这种奇怪的意识形态信仰所占据。大多数亚洲决策者都对前美国总统里根(Ronald Reagan)的声明——“政府不能解决我们的问题,政府本身就是问题所在”——感到无法理解。前美联储(Fed)主席艾伦·格林斯潘(Alan Greenspan)也只是在最近才承认自己理念中的愚蠢之处,他承认,放贷机构不能做到自我监管。相比之下,几乎所有亚洲各国政府都认为,市场那只“看不见的手”所具备的力量,必须受到“良好治理”(good governance)这只“看得见的手”的制衡。亚洲对于“良好治理”的重视,或许是这场风暴中一笔货真价实的财富。

过去,亚洲各国政府希望,它们的西方同行能成为“良好治理”的样板。这里有一个故事说明,时代已发生了何种改变。今年,一位欧洲银行家询问印度央行(RBI),如何获取印度的银行牌照。印度官员向他简述了相关条件,并称印度当局还会对他的监管机构做出评估。这位欧洲银行家微笑着说:“没问题。我们拥有出色的监管。”印度官员答道:“次贷危机之后,我们对美国的监管没有信心;北岩银行(Northern Rock)事件之后,我们对英国的监管没有信心;法国兴业银行(Société Générale)事件之后,我们对法国监管没有信心;瑞银(UBS)事件之后,我们对瑞士的监管也没有信心了。”总之,西方国家曾认为自己在监管领域拥有黄金标准,但这一标准已不复存在。亚洲人意识到,他们必须打造自己的标准。幸运的是,他们不会冒失地转向过度监管。新加坡政府投资公司(GIC)的陈庆炎(Tony Tan)表示:“我们应当警惕过度监管、贸易保护主义,以及全球化倒退。”

陈庆炎的看法,反映了亚洲人的一种担忧:迄今一直作为国际自由经济秩序“监护人”的美国人和欧洲人,将会遁入贸易保护主义。亚洲各国还知道,自己正成为全球化最大的受益群体,因此,在稳定经济体系的行动中,应该承担更大的责任。

作为全球最大的新兴经济大国,中国在这场危机中表现得极为负责。中国礼貌、郑重地接待了那些毕恭毕敬前来中国寻求资金的西方银行家。并且没有提醒他们,仅仅一年之前,这些银行家中的许多人,曾严厉指责中国在开放金融行业时所持的保守思想。中国的这种谨慎,目前已被证明是正确的。更为重要的是,中国仍继续稳步购买美国国债,以此向市场证明,未对这些债券丧失信心。

亚洲各国政府在上周末于北京召开的亚欧首脑会议(Asia-Europe Meeting)上,展示出它们的冷静。中印两国总理温家宝和莫汉·辛格(Manmohan Singh),发表了内容深刻的演讲。可悲的是,西方媒体几乎没有对此进行报道。温家宝强调,要发展实际经济;辛格则表示:“在这个全球化的时代,我们虽然有一个全球性的经济,但是缺少一个能提供有效治理的全球性政体,对其形成支持。”亚洲国家的领导人提出了很好的建议。西方国家应予以关注。

虽然美国和欧洲的公众正在对自由贸易丧失信心,但亚洲各经济体仍致力于达成自由贸易协定。极少有西方人注意到,中国与东盟(ASEAN)缔结了一项协议,在该协议框架下,将创建一个拥有17亿人口、全球最大的自由贸易区(FTA)。日本和印度也与东盟有类似的自由贸易协定。这种日益紧密的相互依存关系,将成为保持稳定,以及促进全球经济增长的一个重要支柱。

真正的好消息是,很少有亚洲人丧失掉对未来的乐观情绪。他们对这场危机本身不抱幻想,但他们相信,自己仍处于建立亚洲世纪的正确轨道上。这就是为什么,亚洲的主要经济体会在这场风暴中做出冷静的反应。此时此刻,对未来的信心是一笔巨大的财富。

作者: 马凯硕是新加坡国立大学(National University of Singapore)李光耀公共政策学院(Lee Kuan Yew School of Public Policy)院长,他刚出版了一部新著《新亚洲半球:不可阻挡的全球权力东移》(The New Asian Hemisphere: The Irresistible Shift of Global Power to the East)

馬凱碩(Kishore Mahbubani)

任職新加坡外交部長達卅餘年(1971-2004)的資深外交官,曾擔任新加坡駐聯合國大使、聯合國安理會輪值主席,現任新加坡國立大學李光耀公共政策學院院長及公共政策實務教授。《時代雜誌》曾稱他是「二十一世紀領袖的代表人物」、《華盛頓郵報》曾稱他是「推動儒教倫理的『馬克斯韋伯』」。著有《亞洲人會思考嗎?》(Can Asians Think?)和《超越純真年代》(Beyond the Age of Innocence)等書。2005年獲美國《外交政策》雜誌(Foreign Ploicy)及英國《展望》雜誌(Prospect Magazine)選為全球百大傑出知識分子。

译者/汪洋

来源:FT中文网